毎年何気なくもらっている源泉徴収票。

その見方を知っているサラリーマンは、実は非常に少ないのかもしれません。

源泉徴収票はこ年末調整の時期などに来る色々と数字の書いてある表で、その年の収入合計、それに対する所得税額額が記載された、正にあなた自身の一年頑張って働いた証明書。

そのポイントとなる見方を知っていれば、自分でも色々とチェックでき確定申告漏れなども分かりますし、還付金も計算すればわかります。

ここでは一緒にポイントの見方と還付金の計算の仕方を見ていきましょう。

源泉徴収票とは

源泉徴収票とは、会社が社員に対して「1月1日から12月31日まで」の1年間に支払った「給与や賞与の総額」、「源泉徴収した所得税額」、「各種控除額」などが記載された書類のこと。

- 1)その年、いくら稼いだか(年収)

- 2)それに対する所得税はいくらなのか

- 3)所得税を計算するための情報は何か

これらが記載されてるんですね。

※)「控除」とは「税金を計算する時、あらかじめ引いてもらえること」。「控除額」は税金を計算する前にあらかじめ引いてもらえる金額。

では早速、源泉徴収票のポイントから見てみましょう。

源泉徴収票の見方と所得税

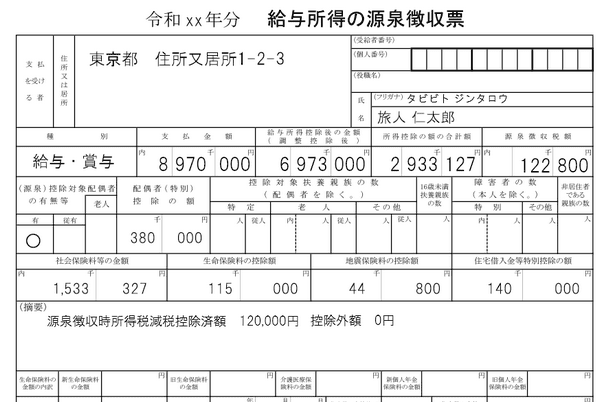

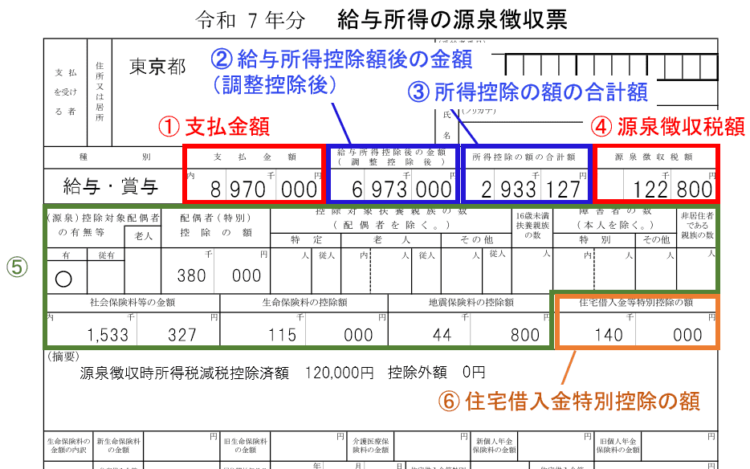

こちらが源泉徴収票。

会社によって多少違うかもしれませんが、見覚え、ありますよね?

数字は、国税局のフォーマットから転記した、あくまで例です。

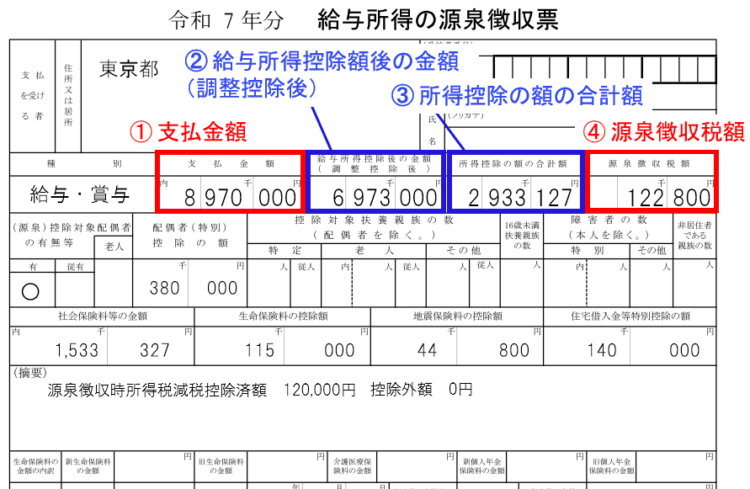

重要な数字は1と4

この源泉徴収票で見るべき重要な項目は ①~④。

各々以下の内容となっています。

- ① 給与収入(年収:1月1日~12月31日までの給与や賞与の総額)

- ② 給与所得控除後の金額( = 給与収入 – 給与所得控除額)

- ③ 所得控除額(社会保険料控除や扶養控除、基礎控除など個人事情に基づいて差し引かれる金額)

- ④ 源泉徴収税額(所得税額)

この中でも特に重要なのが、赤色マークの ① と ④。

- ①「給与収入」は一年の収入(年収)

- ④「源泉徴収税額」は、一年の収入に対する実際の税額(所得税額)

上の例では(1)収入は897万円、(4)所得税額は12万2800円となってますね。

①の給与収入は1年間の給与や賞与の総額なので分かりやすいですが、

それ以外の②、③、④はどういう内容か、少し詳しく見ていきましょう。

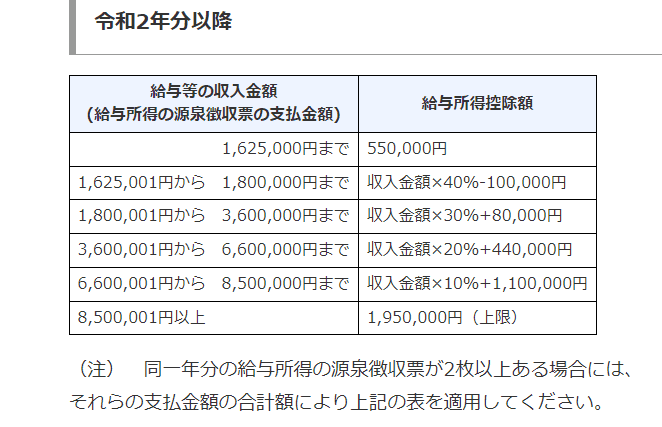

② 給与所得控除とは

「給与所得控除」とは、

給料をもらうために(給与所得を得るために)必要な費用を先に引くこと(控除すること)。

簡単にいえば、サラリーマンの必要経費の額をあらかじめ定め、給与所得に税金をかける前にそれを先に引いておくこと仕組みと言えますね。

「みなし必要経費」とも呼ばれ、収入が多いほど控除額(事前に引いてもらえる額)も上がります。

上の例では、① 収入は897万円なので、

この場合は表からすると一番下になり、給与所得控除額は「1,950,000円」になりますね。

③ 所得控除額とは

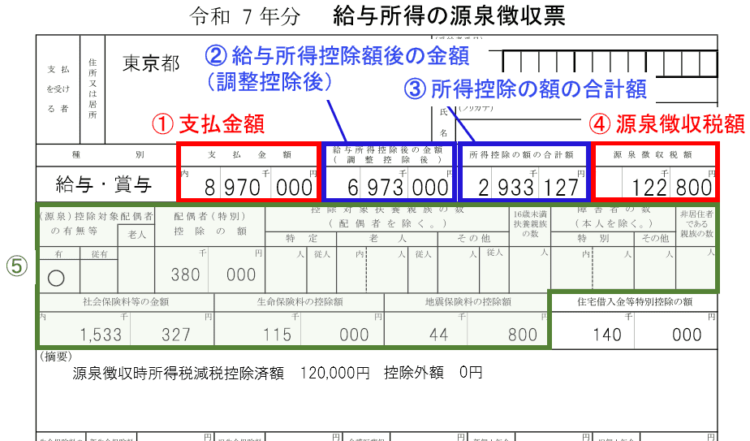

続いて所得控除額は、⑤の緑色の個所より決まってきます。

個人や家庭の色々な事情を考慮して、以下のような種類が用意されてます。

- 控除対象配偶者の有無等

- 控除対象扶養親族の数

- 障害者の数

- 社会保険料等の金額

- 生命保険料の控除額

- 地震保険料の控除額

配偶者や扶養する家族の数、社会保険料や生命保険、地震保険の控除など、世帯の状況に合わせて色々控除されます。(税金がかけられる前にあらかじめ色々引かれます)

これらの控除額が合算されたものが③「所得控除額」となるんですね。

結果として、課税される所得(課税所得)は、以下で計算できます。

課税所得 = ②(給与所得控除後の金額) – ③(所得控除の額の合計額)

④ 源泉徴収税額(所得税額)と税率

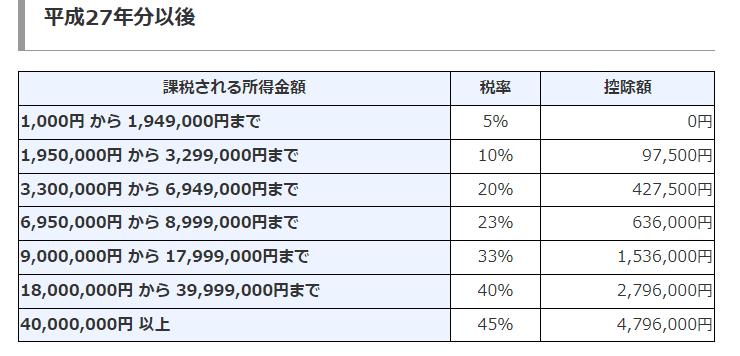

課税所得に対して、どれほど課税されるか(税率)は、

国税庁により以下のように決まっています。

課税される対象の金額は、先ほど見たように「課税所得」(② – ③)。

仮に課税所得が500万円であれば、

上の表から所得税額は以下と計算できます。

500万円×20% – 427,500円(控除額) = 575,500円!

(毎月5万円ぐらい給料から天引きって感じかな)

※)控除額について:

所得税は、「たくさん稼いだ人ほど多く税金を払う」仕組み(累進課税)になっていて

でも、この仕組みをそのまま計算しようとすると、とても計算が複雑になることから、表にある控除額というのを設けて計算を簡単にしている。

税額控除

最後は税額控除について。

上で計算された税額に対し、

さらに最終的に調整を行う仕組みがあり、それが税額控除というものです。

税額控除は「住宅ローン」や「配当所得」などに関する税金の控除で、源泉徴収票では「⑥住宅借入金等特別控除」がこれに当たります。

税額から直接引かれる(控除される)ものなんですね。

上の画像では、⑥の住宅借入金等特別控除額(140,000円)が所得税の計算後に適用され、結果、④の源泉徴収税額(122,800円)となった、ということになります。

さぁ、これであなたも源泉徴収票の達人です!^◇^)ゞ

還付金は分かるのか?

最後に「還付金」について。

還付金とは「納め過ぎた税金が納税者に返されるもの」を指しますが、源泉徴収票で還付金の金額が分かるのか、とよく話題があがります。

結論的には、源泉徴収票には還付金の記載はありませんが、源泉徴収票に記載の源泉徴収税額(④)が分かれば還付金も計算できますね。

還付金 =

「1月から12月の給与明細にある仮の所得税額の合計」 – 「源泉徴収票の源泉徴収税額」

ここに出て来る「仮の所得税額」とは、給料の支払いに基づいて会社が計算した仮の所得税で「源泉所得税」と呼ばれるもの。

(毎月の給与明細に書いてあると思いますのでチェックしてみてくださいね)

この「源泉所得税」はあくまで仮であって、最終的には源泉徴収票に記載される「④源泉徴収税額」で所得税が決まるので、その差分が還付金になる、ってわけです。

これで源泉徴収票も見るのも楽しみ倍増!?ですね。(^o^)

まとめ

- 源泉徴収票とは、年収と所得税、それに付随する情報が記載された大切な書類。

- その見方が分かれば、確定申告漏れなども自分でチェックできる。

- 還付金の記載はないが、源泉徴収票があれば、給与明細にある仮の所得税とあわせて計算すれば分かる

普段はあまり気にしていない源泉徴収票。

こうしてみると、重要な情報が沢山記載されていることが分かります。

収入の額を見るとため息が出るかもしれませんが、後ろを見ている暇はありません。もっと収入が必要なら、未来を少しでもよくしたいのなら、更にスキルを上げて収入額のUPを目指したり、それが難しいようなら別の稼ぎ口を加えるなど、今までの常識にとらわれず、選択肢を広げて柔軟に考えていくことも重要ですね。

年功序列も崩れ、給料は中々上がらない、リストラにもいつ襲われるかわからないといった状況の中、1つの会社に依存し続ける、他の選択肢も考えず現状維持だけに固執する、というだけでは、後々つらい状況になっていくとは予想されるところです。

少しでも経済的に安定する方向にもっていくには、新たな収入源を考える必要性も今まで以上に高まっているでしょう。

現在私は自分の体験を通し、そうした先を見越して何かしなければ、と考えている人向けに無料のメールマガジンを配信しています。

詳しくは以下をご覧ください。

コメント